この週はずっと考え 1 週間. クライアントの異常な数にするアイデアに私の意見を求めています。 専門家アドバイザーにプログラム. 発散とボラティリティ現れ続けるテーマとして 1 週間.

単純なボラティリティ フィルター

ボラティリティ取引で無視できないそれらの要因の一つは、します。. 市場の全体的なリスク状況を示し、いくつかの車輪を取得する貿易のための可能性について何か言う.

ボラティリティを勉強するツールの数は残念ながら非常に限られました。. ATR を使用するほぼ全員, 平均該当範囲であります。. それの計算は非常に基本的です. 本当の範囲は単に低いマイナス高です。. ATR は一定期間にわたってすべての true の範囲の平均単にであります。. ほとんどのトレーダーが使用して、 14 慣例では ATR の期間.

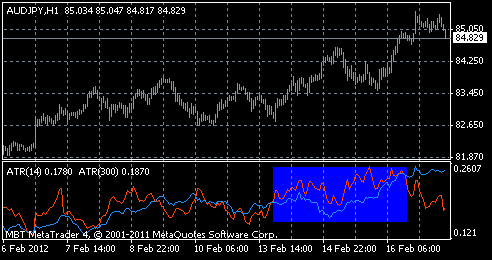

下のグラフをボラティリティ フィルターの任意のアイデアがあれば質問昨日オーストラリアでクライアントに送信されます。. ATR を使用してウィンドウを高速と低速のボラティリティを比較します。. 赤い線を表します、 14 ATR の期間, 高速の電話を. 青い線を表します、 300 ATR の期間, 低速の電話を. 彼は遅い回線上高揮発性の指標として表示される高速ラインを使用できる期間を提案しました。. 反対の徴候を示す低揮発性.

ドラッグし、グラフに ATR カスタム インジケーターをドロップで上記のグラフを作成. それから最初の ATR インジケーター上にドラッグし、2 番目の ATR インジケーター. その方法を行う重複行. 0読み進めるうちに, 別のウィンドウで 2 つの行が表示されます。.

再度、この朝にメタト レーダーを開く, 同じグラフが開いた残っていた. 私はすぐに、長期トレンドのいくつかと一致するラインの交差が登場したことに気づいた. それはトレンドの方向を示していないが, ATR 踏切がトレンド検出の指標として役に立つ. このアイデアを研究にする場合, 下記のブログのページにあなたのコメントや観察を残してください。. 私の読者から公聴会を楽しむ.

発散

私はアイデアを市場に他のものよりより関連している価格ポイントが含まれていることを購入します。. 私が扱う数学の多くを含む自己相関, 多くは長期メモリ関数としてを参照してください。. It’s a mathematical tool that allows nerds like myself to find hidden statistical patterns among a bunch of noise in a signal.

発散と同様の考えを取るし、それを指標に適用, 最も一般的なものは、MACD です。, RSI やストキャスティックス. 以前の臨界点とインジケーターを価格が上回ったときはその前の重要なポイントを超えない, 分岐が存在するし、. ほとんどのトレーダーは、発散傾向の潜在的な終了が通知されることを主張します。.

発散と私の最大の不満はトレンドの長さがランダムな期間を示すこと. I’ve done plenty of independent research on this topic. 市場のトップとボトムスや傾向を定義する方法を選択するために使用するメソッドにかかわらず, 測定トレンドの期間は常にランダム. それは確率密度を持っています。, それは間違いなくセット数はありません。.

発散は完全にこの問題に対処するため失敗します。. There’s no reason why you can’t have 2 発散あるいは 5 傾向の相違. 発散はトレーダー、トレンドまたは継続的トレンドの終わりの間で区別を助けない. 発散傾向の検出ツールとして使用できます。, その時点で一部のトレーダーは既に終了するために呼んでいるが、. My personal opinion is that it’s not very useful.

発散と私の他の不満は臨界点を選ぶための方法は全く不定. あなたが置く場合 10 部屋でトレーダー、トレンド ラインを描画するように依頼, 表示されます。 10 別の回答. このような基本的な考え方のコンセンサスの欠如は、主観的な解釈の価値についてずいぶんと言うべき.

トレーダーもスイングの高値と安値の間のポイントを描画しようとすると. そのタスクを明らかにする必要があります。, but it’s not. 私は常にお客様がダウン スイングの取引ルートに行きたい場合、ジグザグ ジグザグ インジケーターを使用してお勧めします. 彼らはすぐに同じ問題を発見します。 – どのように区別する必要があります設定します。. もう一度, 我々 は期間の長さの問題に戻ってサークルします。. The swing high that Bob’s Zig Zag settings draw looks like market noise to the swing highs that Alex draws.

私の意見は相違から離れて、他の技術を探す.

章 4 本市場の征服へのガイドの (マーク Etzkorn tradingmarkets.com からの編集) ラリー ・ コナーズは、ヒストリカル ・ ボラティリティについて (HV) インジケーター – ATR に似たクロス アイデア – 章からいくつかの引用符

– 私が動いていない市場で回避しよう

– 市場のボラティリティを元に戻す意味です。. つまり低揮発性の期間は高揮発性の期間が続いています。

– HV は年率 % として表される日々 ログ価格変動の標準偏差です。 ….. – 短期的には HV が長い期間の HV 爆発的な市場の 1 つの半分以下が頻繁に動くときに従ってください。 …….

– 2 つの最高の期間は、 6 1 日対 100 日と 10 1 日対 100 日 …..

– たとえば場合 6 d HV は 15% と 100 d HV は 45% .33 の比率を与える……

– 最初のブレイク アウトをフェージングと逆転の方向で取引切れました爆発的な逃げをすることができます複数の繰り返された偽の信号を避けるために良い方法です。 …..

インジケーターの比を計算しますが、 (6 atr/240 バー atr バー) に、 (100 atr/240 バー atr バー) この HV インジケーターと同様、割合を下回ったときにいくつかの良い潜在的な貿易のセットアップを与える 0.5

別の問題は、これらのポイントでの入力方法!

ちょっと Paul,

That’s an awesome comment! 重さのおかげで. This is something that I’ll definitely investigate in a future post.

–ショーン